Un prêt entreprise est un excellent moyen d’obtenir les fonds dont vous avez besoin pour développer vos activités. Il peut vous aider à couvrir vos dépenses, à acheter du matériel, à lancer un nouveau produit ou un nouveau service. Avec l’aide d’un prêt entreprise, vous pouvez faire passer votre business au niveau supérieur plus rapidement que prévu ! Mais comme il existe de nombreux types de prêts aux entreprises et de prêteurs, il peut être difficile de savoir par où commencer. Dans cet article, nous allons couvrir tout ce que vous devez savoir sur la façon d’obtenir un prêt commercial. Nous verrons également les éléments à prendre en considération avant de faire votre demande.

Qu’est-ce qu’un prêt entreprise ?

Un prêt commercial est un type de prêt que vous pouvez utiliser pour financer les dépenses de votre entreprise, telles que de nouveaux équipements, des stocks ou un fonds de roulement. Un crédit commercial vous sera généralement octroyé par une banque ou une institution financière. Il peut être garanti ou non selon la situation de votre entreprise.

Les prêts commerciaux garantis sont des prêts adossés à une garantie. Il peut s’agir d’une propriété ou un autre actif que vous pourriez faire valoir. Cela signifie que si vous ne remboursez pas le prêt, le prêteur peut saisir la garantie. Les prêts aux entreprises non garantis, en revanche, ne sont pas couverts par une garantie. De sorte que le prêteur prend un plus grand risque en vous prêtant des fonds.

Les avantages d’un prêt entreprise

Un prêt entreprise offre une variété d’avantages, notamment :

- Un accès rapide à du capital : Les crédits aux entreprises peuvent vous fournir les fonds dont vous avez besoin pour démarrer ou développer vos activités. Cela peut vous aider à couvrir les dépenses, à acheter des équipements et à lancer de nouveaux produits et services.

- Modalités de remboursement souples : Un prêt entreprise est souvent assortis de conditions de remboursement souples, ce qui vous permet de personnaliser le calendrier de remboursement en fonction des besoins de votre entreprise.

- Amélioration des flux de trésorerie : En contractant un prêt commercial, vous pouvez améliorer votre trésorerie, ce qui vous permet de réaliser des investissements plus importants et de maintenir le bon fonctionnement de votre entreprise.

- Déductions fiscales : Selon le type de prêt que vous contractez, vous pouvez déduire le paiement des intérêts avec vos charges.

Les deux principaux types de prêt entreprise

En matière de prêt aux entreprises, il existe deux principales solutions différentes. La première est ce que l’on appelle “le crédit d’équipement”. Aussi nommé : Le crédit PME ou le crédit entreprise. La deuxième solution est “le crédit d’exploitation” ou “ligne de crédit”. Voici les principales différences entre ces deux types de prêt entreprise.

Le crédit d’exploitation :

Le crédit d’exploitation est un prêt accordé à une entreprise pour couvrir ses dépenses courantes et ses besoins en fonds de roulement. Il s’agit généralement d’une ligne de crédit qui permet à l’entreprise de disposer de liquidités. Elle peut ainsi payer ses fournisseurs, faire face à des dépenses imprévues ou investir dans des projets à court terme. Le crédit d’exploitation est généralement remboursé à partir des flux de trésorerie générés par les activités courantes de l’entreprise. Les conditions d’obtention et les taux d’intérêt dépendent de la situation financière et de la solvabilité de l’entreprise.

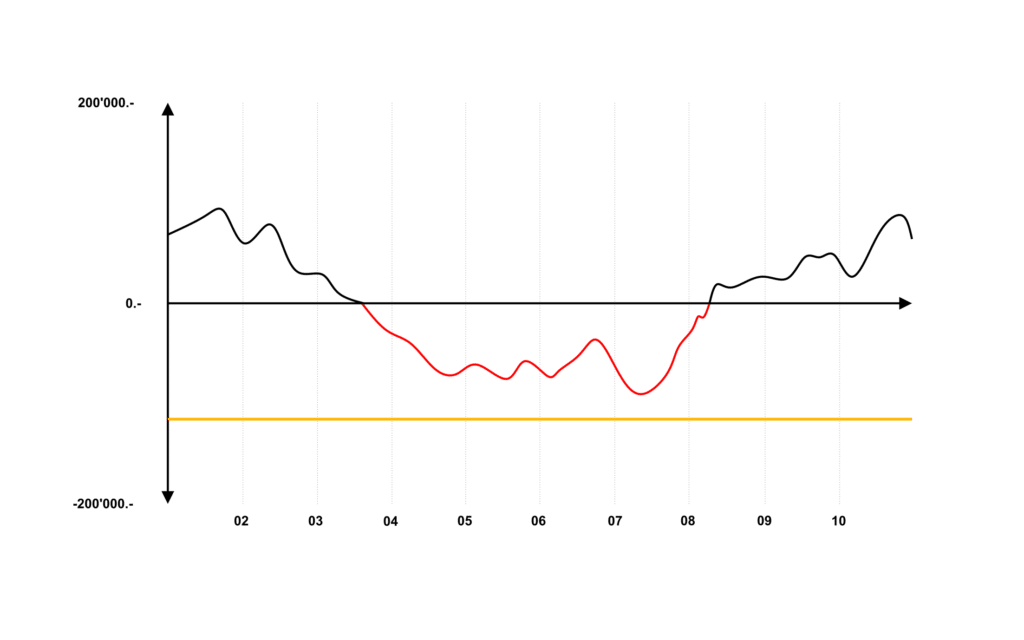

Dans cet exemple de crédit d’exploitation, on distingue le flux des liquidités sur le compte courant d’une entreprise. Ceci sur une période de 10 mois. En jaune, se situe la limite de crédit fixée par la banque. En rouge la période lors de laquelle l’entreprise utilise la ligne de crédit (négatif).

Un prêt entreprise sous forme de crédit d’exploitation ne nécessite généralement pas d’amortissement. C’est-à-dire que l’entreprise n’a pas l’obligation de rembourser sa dette. Cependant, le taux d’intérêt ainsi que les frais sont souvent relativement élevés.

Le crédit d’équipement ou crédit commercial :

Le crédit d’équipement ou crédit commercial est un type de prêt destiné à financer l’achat d’équipements, de matériels ou de biens durables pour une entreprise. Il peut être accordé sous forme de prêt à tempérament ou de crédit-bail. Le crédit d’équipement est généralement remboursé sur une période de 12 à 120 mois. Les conditions d’obtention dépendent du montant du prêt demandé, du type d’équipement acheté et de la solvabilité de l’entreprise. Les établissements financiers et les banques sont les principaux fournisseurs de crédit d’équipement. Cependant, en Suisse les cantons peuvent également mettre en place des programmes de financement au profit des entreprises et des start-up.

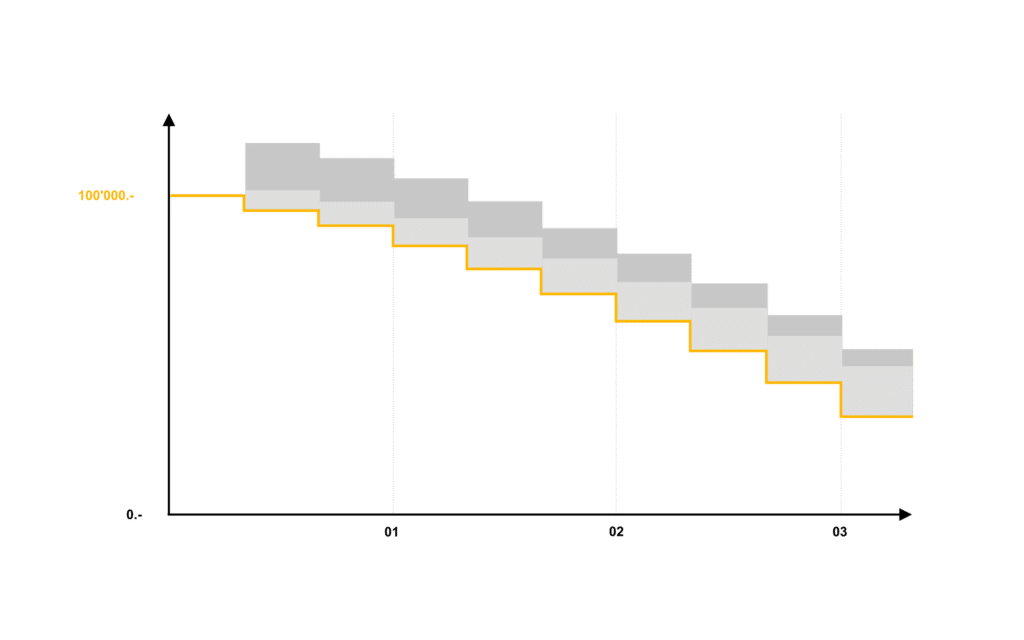

Dans cet exemple de crédit d’équipement, on constate que l’entreprise a emprunté un montant de 100’000.-. Elle le rembourse à intervalles régulières sur une période de 3 ans. Dans cette forme de prêt entreprise la mensualité est fixe tout au long du remboursement. Ceci bien que la part d’amortissement du crédit soit croissante alors que le paiement des intérêts est lui décroissant.

En plus d’un taux d’intérêt généralement avantageux, le crédit d’équipement offre une grande liberté d’utilisation. Une entreprise pourrait par exemple regrouper plusieurs projets dans un seul financement ou alors également consolider d’autres dettes préexistantes.

Comment obtenir un crédit pour votre entreprise ?

Dès que vous serez décidé à obtenir votre prêt entreprise, la première étape consistera à effectuer votre demande de crédit. Etant donné qu’il existe une multitude de prêteurs, il est donc primordial de faire appel aux services d’un intermédiaire indépendant comme Lica.

Une fois que vous aurez complété votre demande. Un conseiller en crédit entreprise de chez Lica vous contactera pour bien comprendre vos besoins et vos objectifs. Ensuite, vous devrez généralement fournir quelques informations de base sur votre entreprise, comme son nom, son adresse et ses coordonnées. Vous devrez également fournir différents documents. Il s’agira des états financiers ou d’autres justificatifs pour prouver la solvabilité de votre entreprise.

Une fois que nous aurons examiné votre demande, nous vous ferons rapidement savoir si votre prêt entreprise est approuvée ou non. Si c’est le cas, vous pourrez donc rapidement accéder aux fonds dont vous avez besoin.

Quels sont les documents requis pour un prêt entreprise ?

Lorsque vous demandez un crédit, vous devez fournir certaines informations de base, tels que le nom, l’adresse et les coordonnées de votre entreprise. Vous devez également fournir certains documents afin que l’établissement prêteur puisse déterminer votre capacité à rembourser l’emprunt.

Les documents spécifiques dont vous aurez besoin varieront en fonction du type de prêt que vous demanderez et du prêteur. Toutefois, les documents les plus courants que vous devrez fournir seront les suivants :

- Etat financier des 2 dernières années

- Relevé bancaire des 6 derniers mois

- Copie de la dernière taxation de l’entreprise

- Attestation de l’office des poursuites de la société

Selon la situation de l’entreprise et son expérience en matière de financement, il se peut quelque fois que l’établissement prêteur demande des garanties supplémentaires. Il pourrait par exemple s’agir d’une caution complémentaire ou d’une garantie personnelle du ou des administrateurs de la société qui souhaitent bénéficier du prêt entreprise. Dans ce cas, d’autres documents pourraient être demandés avant de conclure le prêt.

Questions courantes sur le prêt entreprise :

Lorsqu’il s’agit de prêts aux entreprises, il y a quelques questions communes que beaucoup de gens se posent avant d’effectuer une demande. Voici quelques-unes des questions les plus courantes :

- Combien de temps faut-il pour obtenir un prêt commercial ? Le délai d’obtention d’un prêt commercial varie en fonction du type de prêt que vous contractez et du prêteur. Toutefois, la plupart des prêteurs peuvent vous fournir des fonds en quelques jours.

- Quel est le montant que je peux emprunter ? Le montant que vous pouvez emprunter dépendra de la situation de votre entreprise et de votre projet. Chez Lica, nous octroyons des prêts à partir de CHF 50’000.- et jusqu’à CHF 10’000’000.-.

- De quels documents ai-je besoin pour demander un prêt commercial ? Les documents dont vous aurez besoin vous seront demandés par votre conseiller Lica. Vous recevrez une liste des pièces à fournir dès que votre demande sera faite.

- Quel est le taux d’intérêt d’un prêt commercial ? Le taux d’intérêt d’un prêt commercial varie en fonction de la situation de votre entreprise. Mais également des conditions que nous arrivons à vous obtenir. En tant qu’intermédiaire neutre et indépendant, Lica négocie pour vous les meilleures conditions possibles auprès des principaux établissements prêteurs en Suisse. De manière générale, le taux d’un prêt entreprise varie entre 2% et 12%.

Notre conclusion sur le prêt entreprise

Un crédit commercial est un excellent moyen d’obtenir les fonds dont vous avez besoin pour lancer ou développer votre entreprise. Il peut vous fournir le capital dont vous avez besoin pour couvrir vos dépenses, acheter de l’équipement et lancer de nouveaux produits et services. Avec l’aide d’un prêt entreprise, vous pouvez donc faire passer votre business au niveau supérieur !

Si vous êtes à la recherche d’un prêt commercial, faites une demande de financement dès aujourd’hui ! Les solutions de financement proposées chez Lica sont sans engagement et sont les plus avantageuses du marché en Suisse.

En sollicitant les services de Lica, vous vous garantissez des économies importantes en obtenant les meilleures conditions du marché. Votre spécialiste en crédit entreprise est là pour vous orienter et vous aider à prendre les bonnes décisions. En vous appuyant sur les services d’un intermédiaire indépendant comme Lica, vous aurez donc la certitude d’être parfaitement conseillé. Vous bénéficierez ainsi de la meilleure solution de crédit entreprise en Suisse.

Vous avez des interrogations avant de faire votre demande de crédit PME ? Nos conseillers sont là pour répondre 7 jours/7 à vos questions directement sur WhatsApp. Sollicitez-nous pour plus de renseignements et nous serons heureux de vous répondre !